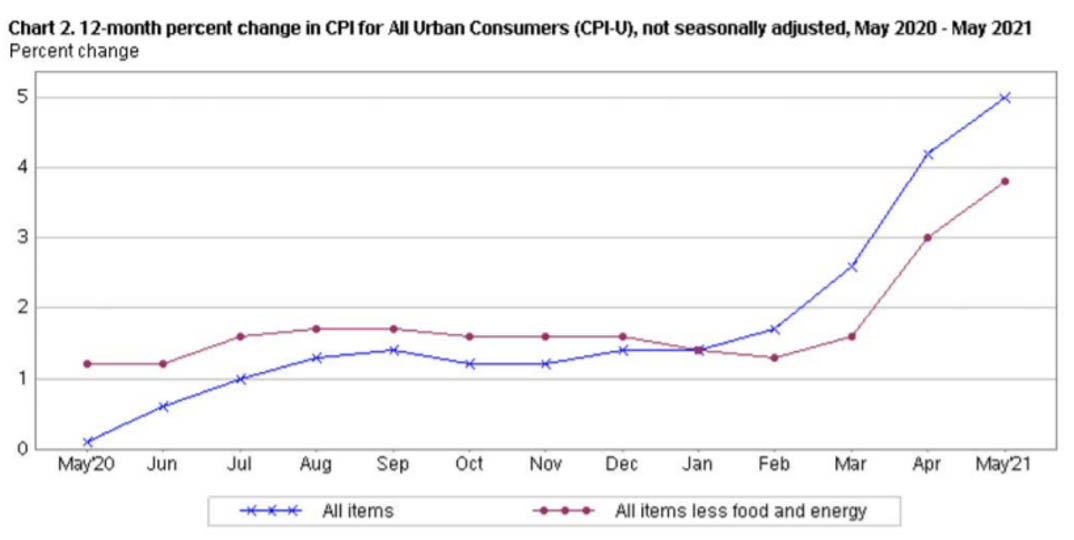

Les données américaines publiées lors de la séance du jeudi 10 juin 2021 ont indiqué que le taux d'inflation annuel aux États-Unis a atteint son plus haut niveau en 13 ans, soit 5 %, ce qui est bien supérieur à l'objectif d'inflation de 2 %, mais la Fed ne devrait de toute façon pas prendre de mesures. Par conséquent, malgré une pression aussi forte sur les prix, les indices de Wall Street ont atteint de nouveaux sommets historiques. Il est intéressant de noter que la dernière fois que l'inflation a atteint ce niveau, Paul Volcker, alors président de la Fed, avait porté les taux d'intérêt à 20 %. Quelles composantes ont poussé l’inflation à la hausse ? Pourquoi cette hausse de l’inflation à poussé Wall Street vers des sommets et quelles sont les perspectives techniques des principaux actifs impactés par l’inflation ?

Analyse détaillée de l’IPC

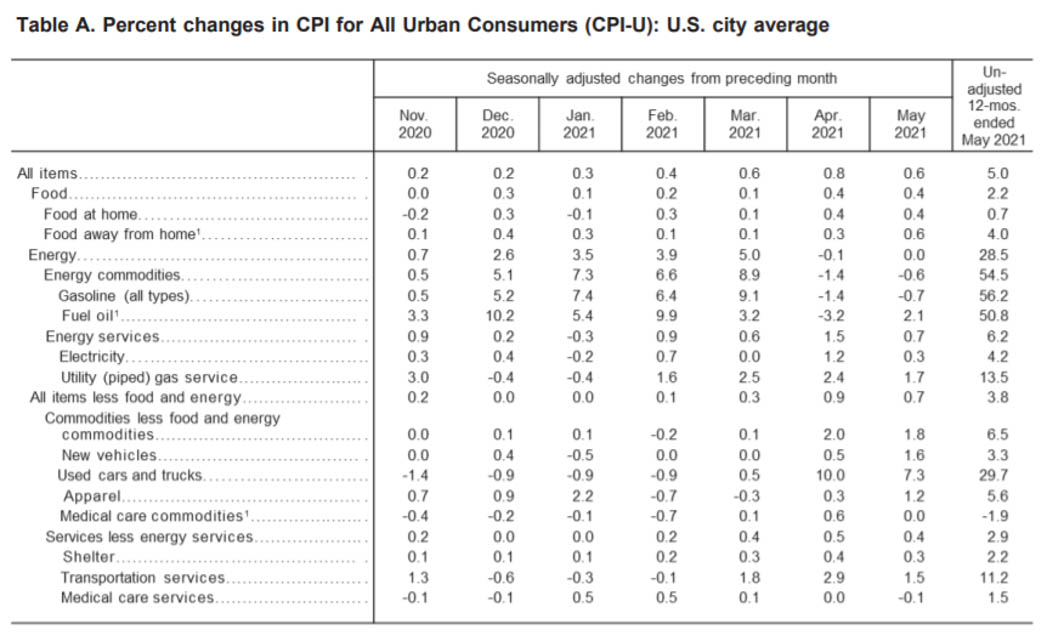

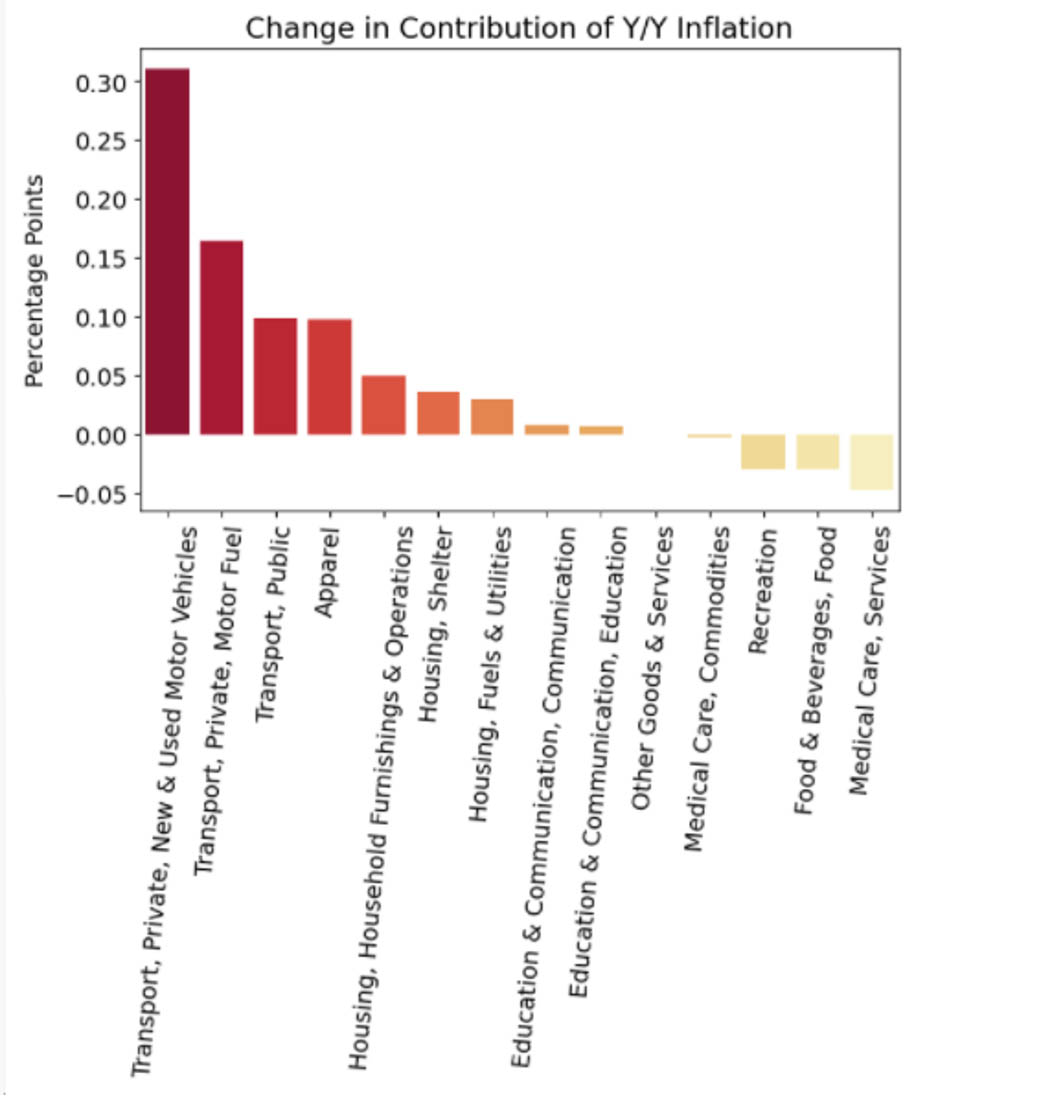

Les plus fortes hausses de prix ont été enregistrées pour l'essence (56,2 %), les voitures et camions d'occasion (29,7 %), les services publics de gaz (13,5 %), les services de transport (11,2 %) et les vêtements (5,6 %). Les coûts du logement ont augmenté de 2,2 %, tandis que les aliments ont fait un bond de 2,2 %. Le taux mensuel a légèrement diminué, passant de 0,8 % à 0,6 %, principalement en raison d'une hausse de 7,3 % du coût des voitures et des camions d'occasion.

La Fed garde le contrôle

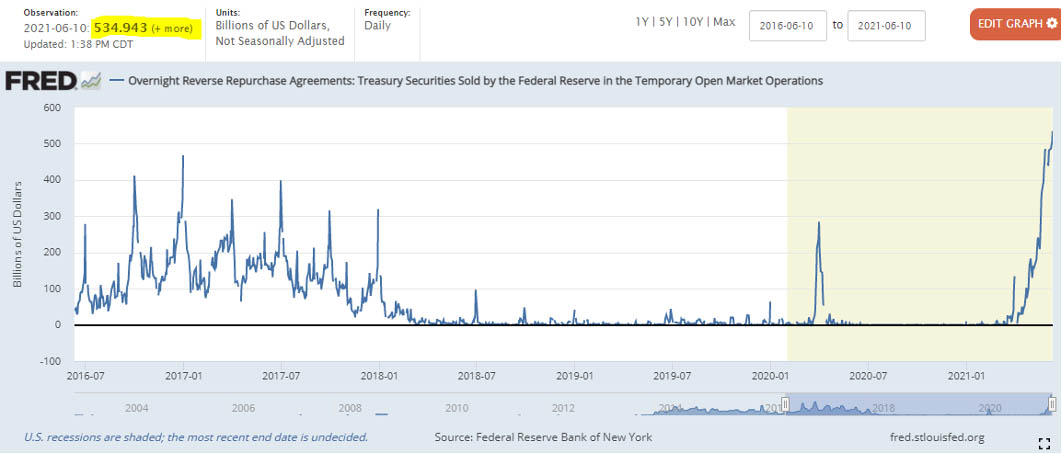

Avec une inflation de 5 % et une inflation core, excluant les éléments les plus volatils, de 3,8 %, soit un plus haut depuis le début des années 90, on pourrait être amené à penser que ce n'est pas une bonne nouvelle. En effet, les marchés s'inquiétaient d'une hausse de l'inflation en février dernier et même les plus pessimistes ne s'attendaient pas à ce que l'IPC dépasse de les 4 %. Aujourd'hui, alors que la réalité dépasse la fiction, les actions et les obligations sont en pleine euphorie. Comment comprendre ce phénomène ? La logique consiste simplement à inonder les marchés de dollars. Le Trésor américain a décidé de réduire sa trésorerie et a inondé les marchés de nouvelles émissions de bons du Trésor, et la Fed continue évidemment d'imprimer à plein régime, renforçant ainsi la surliquidité. Les opérations de prise en pension de la Fed de New York atteignent des niveaux record, avec une augmentation constante de liquidités. Pourquoi les investisseurs vendraient-ils des actions ou des obligations pour ensuite avoir du mal à placer leurs liquidités à 0 % ?

Il semblerait que la Fed ait voulu atténuer l'impact du pic d'inflation. La surliquidité record et le discours d’une “inflation transitoire'' ont désorienté les marchés et aidé la Fed à garder le contrôle. Jamais la Fed n'a autant ignoré les risques d'inflation. Si la théorie transitoire se confirme réellement, la Fed pourra peut-être même augmenter l'assouplissement quantitatif afin de financer le déficit.

Impact sur les marchés

La principale crainte liée à une flambée inflationniste est un resserrement monétaire prématuré. Le récent rapport NFP ayant été décevant, la Fed devrait maintenir sa politique accommodante en attendant que le marché du travail aux Etats-Unis se rétablisse. Dans un tel contexte, le Nasdaq a gagné 0,78 %, le S&P 500 0,47 %, inscrivant un nouveau record historique. L'apaisement des craintes entourant l'inflation se reflète dans le rendement américain à 10 ans. Ce dernier, sensible à l'inflation, a bondi à 1,53% après la publication des données de l'inflation, mais s'est rapidement retourné pour terminer à 1,46%, trois points de base en dessous de son niveau de la veille. Ainsi, le rendement du 10 ans américain s'oriente vers son repli hebdomadaire le plus marqué depuis un an. En revanche, l'inflation élevée aux États-Unis et la position dovish de la Fed ont entraîné une baisse marquée de la paire EURUSD. La paire EUR/USD est tout de même parvenu à s'inscrire en légère hausse peu après, en dépit également d'une BCE dovish

Point technique :

Les cours du NASDAQ sont enfin parvenus à s’éloigner du retracement de FIbonacci de 78,6% à 13 818 points et se dirigent vers le prochain retracement de 100% à 14 064 points. Ce niveau est donc la prochaine cible si la dynamique haussière se maintient.

La paire EURUSD n’est pas parvenue à se maintenir sur son support à 1,2170 suite à un renforcement du billet vert. Si la dynamique haussière du dollar américain se poursuit, l’EURUSD pourrait se replier en direction du retracement de Fibonacci de 61,8% à 1,21050. Seule une cassure de la résistance à 1,2250 permettrait d’envisager des perspectives haussières pour la paire majeure.

Le métal jaune a su profiter du repli des rendements obligataires américains afin de se hisser au-dessus des 1 900 $/oz, cependant il n’est pas parvenu à se maintenir sur ce seuil et fait actuellement preuve de faiblesse. En cas de retour sur les 1 900 $/oz, la prochaine cible serait à 1 930 $/oz. La réalisation de ce scénario dépendra du dollar américain et des rendements à 10 ans. En revanche, en cas de repli, le prochain support de taille se trouve sur le retracement de FIbonacci de 38,2% à 1 840 $/oz

Retrouvez l’Or, le NASDAQ, l’EURUSD sur la plateforme xStation aux côtés de plus de 2000 actions disponibles sur le Compte-Titres Ordinaire avec 0% de commissions.