La France est connue pour sa cuisine, ses fromages, ses œuvres littéraires et artistiques… et sa forte fiscalité ! C’est un des pays, en Europe et dans le monde, où l’impôt sur les sociétés est le plus élevé, à 33,33%. Certains pays européens comme l’Italie, la Belgique et Malte imposent eux aussi une fiscalité entre 30% et 35%. Il n’est pas étonnant que les entrepreneurs français, en particulier dans le trading, se tournent alors vers d’autres pays pour monter leur structure.

Au-delà de l’impôt sur les sociétés pur, la France se distingue aussi par de fortes charges patronales et salariales, parmi les plus élevées dans le monde. Par ailleurs, la complexité administrative française peut être lourde quelle que soit l’imposition. C’est également un élément à prendre en compte dans la création de son entreprise.

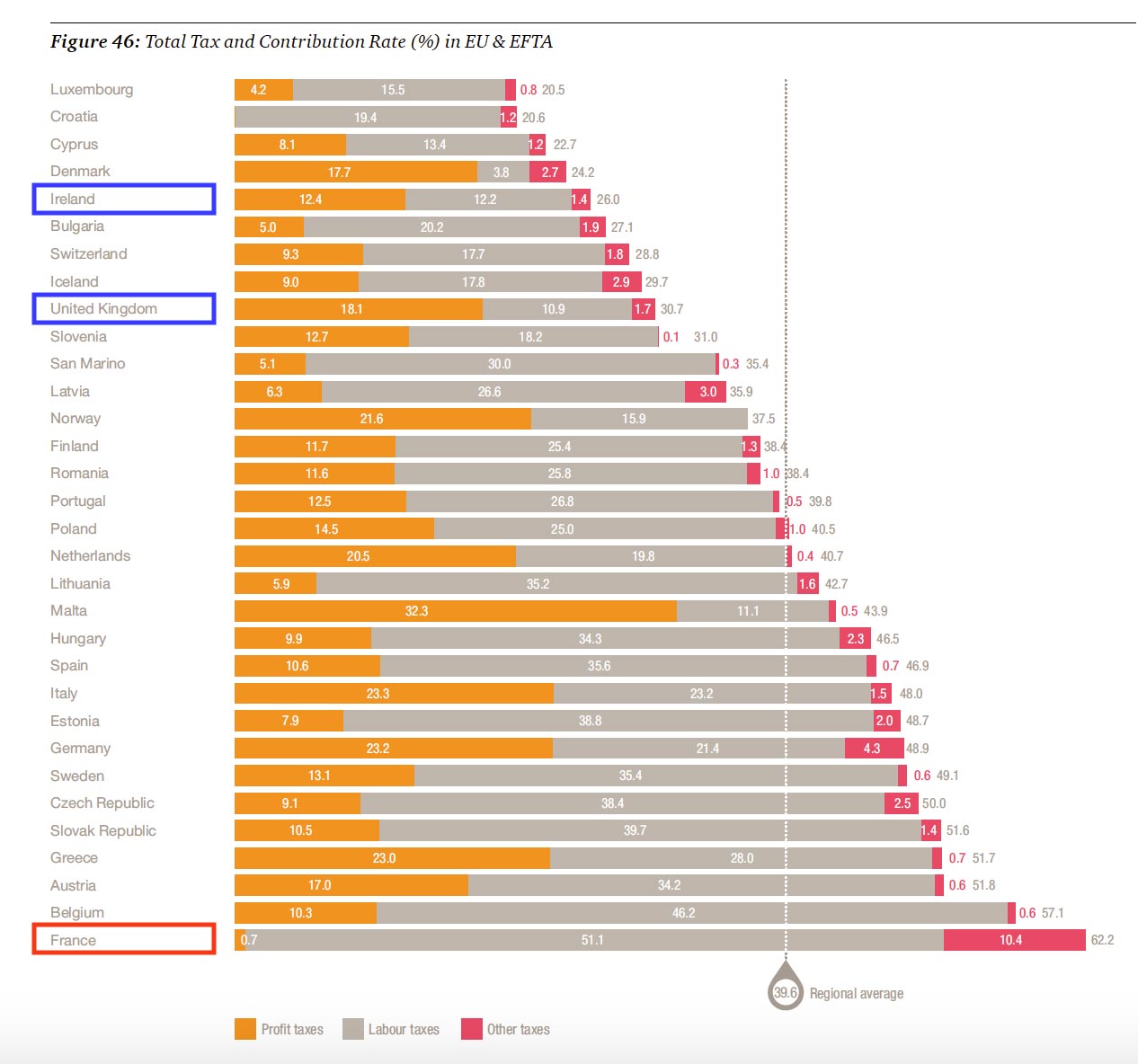

Un rapport récent de PWC et de la World Bank « Paying Taxes 2018 » présente l’aberration française, comprenant la fiscalité globale - regarder tout en bas !

Comparatif des différents pays.

France

La situation en France est en réalité assez complexe à cause des exceptions, spécificités et types d’entreprise dont on parle, sans parler des niches fiscales dont peuvent bénéficier certains groupes. Pour des informations détaillées, aller sur le site de la direction générale des Finances publiques. En particulier, le taux d’imposition dépend du Chiffre d’Affaires et des Bénéfices de l’entreprise.

On remarque tout de même que le taux de 33,33% n’est applicable que pour les « gros » CA et Bénéfices, et que le taux de 28% tend à se généraliser.

Sociétés dont le chiffre d'affaires est inférieur à 7,63 M€

| Bénéfices compris : | Exercice fiscal ouvert à compter du 1/1/2017 | Exercice fiscal ouvert à compter du 1/1/2018 | Exercice fiscal ouvert à compter du 1/1/2019 | Exercice fiscal ouvert à compter du 1/1/2020 |

|---|---|---|---|---|

| Entre 0 € et 38 120€ | 15% | 15% | 15% | 15% |

| Entre 32 120 € et 75 000 € | 28% | 28% | 28% | 28% |

| Entre 75 000 € et 500 000 € | 33,1/3 % | 28% | 28% | 28% |

| Plus de 500 000 € | 33,1/3 % | 33,1/3 % | 28% | 28% |

Sociétés dont le chiffre d'affaires est supérieur à 7,63 M€ et inférieur à 50 M€

| Bénéfices compris : | Exercice fiscal ouvert à compter du 1/1/2017 | Exercice fiscal ouvert à compter du 1/1/2018 | Exercice fiscal ouvert à compter du 1/1/2019 | Exercice fiscal ouvert à compter du 1/1/2020 |

|---|---|---|---|---|

| Entre 0 € et 38 120€ | 28% | 28% | 15% | 15% |

| Entre 32 120 € et 75 000 € | 28% | 28% | 28% | 28% |

| Entre 75 000 € et 500 000 € | 33,1/3 % | 28% | 28% | 28% |

| Plus de 500 000 € | 33,1/3 % | 33,1/3 % | 28% | 28% |

Sociétés dont le chiffre d'affaires est supérieur à 50 M€ et inférieur à 1 Md€

| Bénéfices compris : | Exercice fiscal ouvert à compter du 1/1/2017 | Exercice fiscal ouvert à compter du 1/1/2018 | Exercice fiscal ouvert à compter du 1/1/2019 | Exercice fiscal ouvert à compter du 1/1/2020 |

|---|---|---|---|---|

| Entre 0 € et 500 000 € | 33,1/3 % | 28% | 28% | 28% |

| Plus de 500 000 € | 33,1/3 % | 33,1/3 % | 28% | 28% |

Sociétés dont le chiffre d'affaires est supérieur à 1Md€

| Bénéfices compris : | Exercice fiscal ouvert à compter du 1/1/2017 | Exercice fiscal ouvert à compter du 1/1/2018 | Exercice fiscal ouvert à compter du 1/1/2019 | Exercice fiscal ouvert à compter du 1/1/2020 |

|---|---|---|---|---|

| Entre 0 € et 500 000€ | 33,1/3 % | 28% | 28% | 28% |

| Plus de 500 000 € | 33,1/3 % | 33,1/3 % | 33,1/3 % | 28% |

Royaume-Uni

Ces dernières années, la Grande-Bretagne a baissé l’impôt sur les sociétés de 30% à 19%, avec un souhait des autorités d’arriver à 17% d’ici à 2020. La compétition avec l’Irlande est ouverte !

Outre une fiscalité relativement généreuse, le Royaume-Uni se révèle être un lieu de création d’entreprise particulièrement intéressant pour plusieurs raisons :

- Pays très libéral et pro-business : l’environnement global y est vraiment favorable

- Réputation de Londres en tant que centre financier et d’affaires

- Facilité et rapidité de création d’entreprise, notamment en termes administratifs et de domiciliation d’entreprise : il faut en générale compter 4 à 5 jours pour créer sa société et effectuer les 4 procédures requises.

- Faibles charges sociales

Au niveau des retenues à la source, le Royaume-Uni est favorable aux dividendes (0%). Pour les intérêts, le taux de prélèvement est de 20% pour les non-résidents. La TVA est de 20%.

Il est évidemment préférable d’avoir recours à une personne ou un organisme de confiance sur place pour effectuer ces démarches administratives et de suivi comptable.

Suite au Brexit, d’autres considérations rentrent évidemment en jeu, comme la place du Royaume-Uni en Europe, la valeur de la livre Sterling, etc. Néanmoins, créer sa société dans ce pays reste une solution intéressante et peu risquée.

Irlande

L’Irlande est ce que l’on peut appeler un eldorado européen, voire un paradis fiscal dissimulé. La raison ? Son imposition sur les sociétés de 12,5%, ce qui en a fait longtemps le pays d’Europe le moins taxé (aujourd’hui des pays comme la Bulgarie ou la Hongrie font mieux avec respectivement 10% et 9%).

Ce n’est pas un hasard si, en toute légalité, de grands groupes mondiaux, particulièrement américains (Apple et Google en sont les exemples emblématiques), ont leur siège social européen en Irlande.

Sur les retenues à la source, l’Etat irlandais retient 20% sur des dividendes versés à des individus non-résidents mais 0% si le versement est destiné à une société irlandaise. La TVA est de 23%.

Un élément non négligeable en faveur de l’Irlande est son appartenance à la zone Euro. Pour des entreprises françaises par exemple cela représente un avantage important.

Enfin, l’abondance de sociétés étrangères présentent dans ce pays font que les prestataires pour monter son entreprise en Irlande sont nombreux et abordables. Les coûts de création varient entre 200€ et 400€, parfois plus en fonction des services associés.

Hong Kong

Plus loin géographiquement, Hong Kong n’en reste pas moins un lieu privilégié pour créer sa société. Inlassablement dans le top des meilleures villes où monter son business. Principale raison : une imposition très attractive de 0% sur les bénéfices des activités internationales (16,5% pour des activités sur le territoire de Hong Kong).

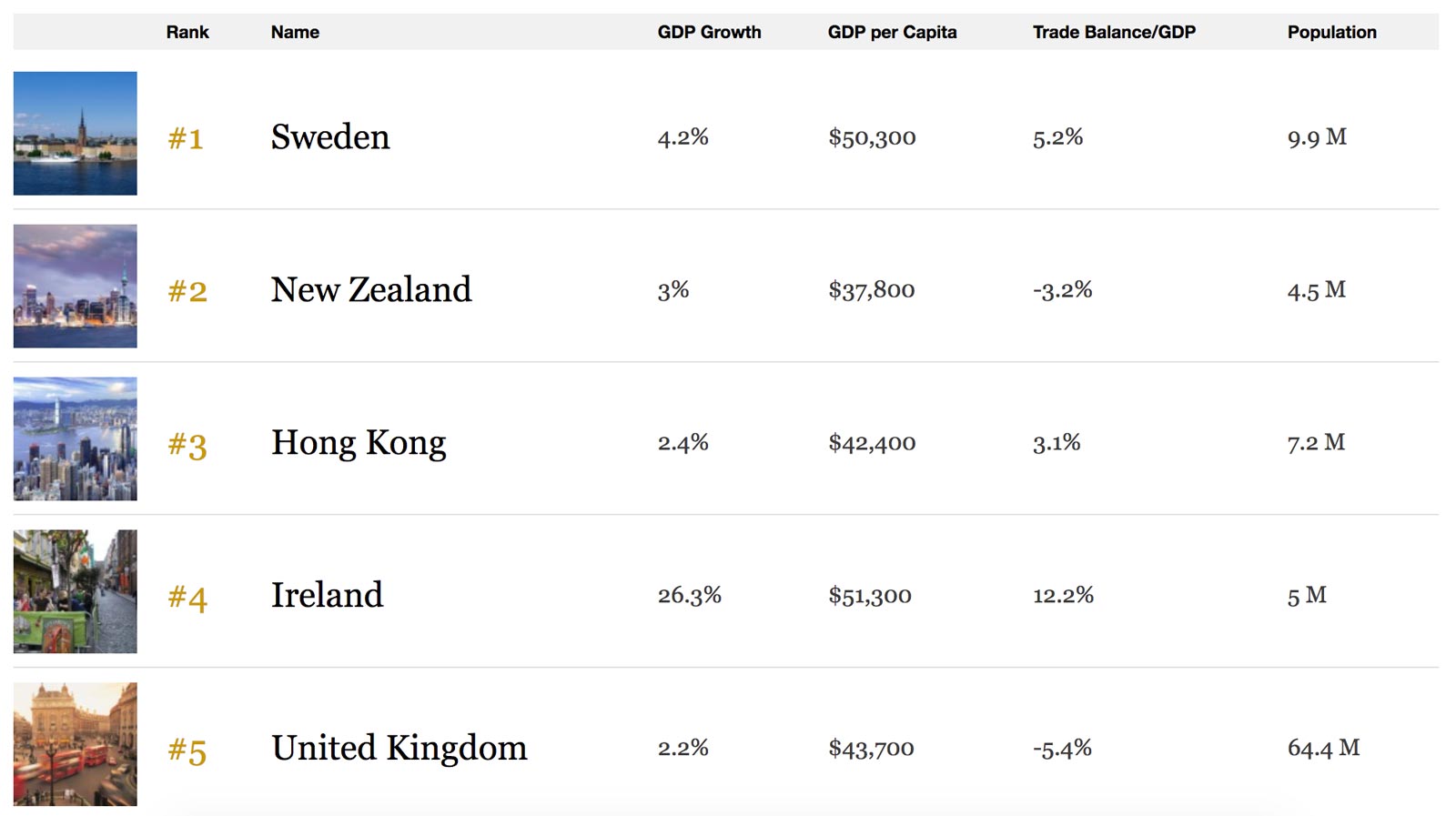

Forbes place Hong Kong numéro 3 sur leur liste des meilleurs pays pour le business.

(On remarque d’ailleurs sur cette liste l’Irlande #4 et le UK #5)

Sur un ton encore plus sérieux et académique, la Banque Mondiale place Hong Kong en 5e place dans leur classement Doing Business (HK est dans ce classement 3e pour « Starting a business »)

Autre point favorisant les entreprises implantées à Hong Kong : il n’existe pas de TVA. Enfin, les dividendes et intérêts ne sont pas taxés non plus. Inutile de dire que Hong Kong sait parler aux entrepreneurs.

Afin de bénéficier de tous ces avantages, la société doit être considérée comme « offshore » et répondre aux critères suivants :

- Siège social à HK, mais pas de locaux

- Pas de salariés à HK

- Pas de commerce/marchandise à HK

- Pas de vente ou de profits sur HK

Si un de ces points n’est pas respecté, la société est dite « onshore » et soumise au régime fiscal local (imposition à 16,5%). Dans ce cas, cependant, les taxes sur les plus-values, dividendes et gains en capital sont toujours nulles, tout comme les taxes salariales patronales et professionnelles.

Seul point délicat : les coûts de création d’entreprise en passant par un cabinet spécialisé sont logiquement plus importants que pour l’Irlande ou le Royaume-Uni. Ceci est évidemment à nuancer au regard du gain assuré en matière fiscale.

Conclusion

Voici un tableau récapitulatif par rapport aux différentes impositions. A noter que pour les dividendes, il existe des spécificités en France, comme un abattement de 40% et une imposition différente en fonction du support d’investissement et de la durée de détention, etc.

| France | UK | Irlande | Hong Kong | |

|---|---|---|---|---|

| Impôt Société | 15% - 33,33% | 19% | 12,50% | 0% |

| Dividendes | IR + PS* | 0% | 0% | 0% |

| Impôt Revenu ( IR ) | 0% - 45% | 10% - 40% | 20% - 41% | 2% - 17% |

L’Irlande, le Royaume-Uni et Hong Kong sont des solutions tout à fait légales pour créer son entreprise, et non des « paradis fiscaux » à l’image négative comme peuvent l’être certaines îles et micro-états indépendants.

On notera aussi que d’autres pays non évoqués ici peuvent être aussi intéressants, comme la Suisse, la Nouvelle-Zélande ou certains pays nordiques et scandinaves.

Enfin, quel que soit le lieu de création de la société, si votre résidence fiscale est en France, il est impératif de déclarer ses revenus et tout compte bancaire au fisc français. Pour éviter cela, c’est assez simple : vivre à l’étranger, du moins établir sa résidence fiscale hors de France.