La nervosité croissante sur les actions de Credit Suisse en raison de la restructuration en cours depuis fin juillet et la détérioration des résultats financiers ravivent le spectre du scénario catastrophe qui s'est produit avec Lehman Brothers. Sommes-nous à l’aube d’une nouvelle crise bancaire ? La réglementation ayant été renforcée au lendemain de la crise de 2008, les banques européennes semblent mieux armées pour éviter le scénario craint par les investisseurs. Qu’en est-il de l’avenir du Crédit suisse après les récents échecs d’investissement et les dernières révélations ayant entaché la banque helvétique.

Faut-il s’inquiéter des déboires de Crédit Suisse ?

La capitalisation boursière actuelle de Credit Suisse est légèrement supérieure à 10 milliards de francs, un creux historique. La performance de la banque n'a cessé de se détériorer d'un trimestre à l'autre. Le 27 octobre, le Credit Suisse publiera ses résultats du troisième trimestre 2022 et dévoilera son plan de restructuration. Ulrich Körner, PDG du Credit Suisse et spécialiste de la restructuration, a comparé la banque à un phénix qui est sur le point de renaître de ses cendres. Fondamentalement, les trois derniers trimestres montrent la mauvaise performance de la banque, que ce soit en termes de croissance des revenus ou de rentabilité des bénéfices d'exploitation. L’origine des difficultés rencontrées par la banque sont principalement des investissements malavisés dans des fonds et une affaire remontant aux années 1940 au sujet de l'origine de fonds hébergés par la banque de 1940 à 2010.

L'investissement Greenfield a coûté à Credit Suisse environ 2 milliards de dollars de pertes, auxquels viennent s’ajouter les frais de restructuration et les frais juridiques. En revanche, la banque a perdu (selon des sources proches du dossier) entre 4,7 et 5,1 milliards de dollars sur son investissement dans Archegos.

Découvrez la plateforme d’investissement xStation. Avec le courtier XTB, achetez vos actions avec 0% de commissions

En comparaison, Morgan Stanley a déclaré une perte de près de 1 milliard de dollars et UBS Group AG a subi des pertes de 773 millions de dollars.

Par ailleurs, un scandale a éclaté en début d’année à la suite d'une fuite massive de données impliquant quelque 18 000 comptes clients du monde entier, avec un total de fonds déposés dépassant 100 milliards de francs suisses. Cette affaire n’aurait pas pris une telle ampleur s'il n'était pas apparu qu'une partie importante de ces fonds provenait de dictateurs et de personnes liées au monde criminel. Des accusations pour des faits ayant débuté dans les années 1940, lorsque l’origine des fonds n’était pas une priorité pour les institutions financières.

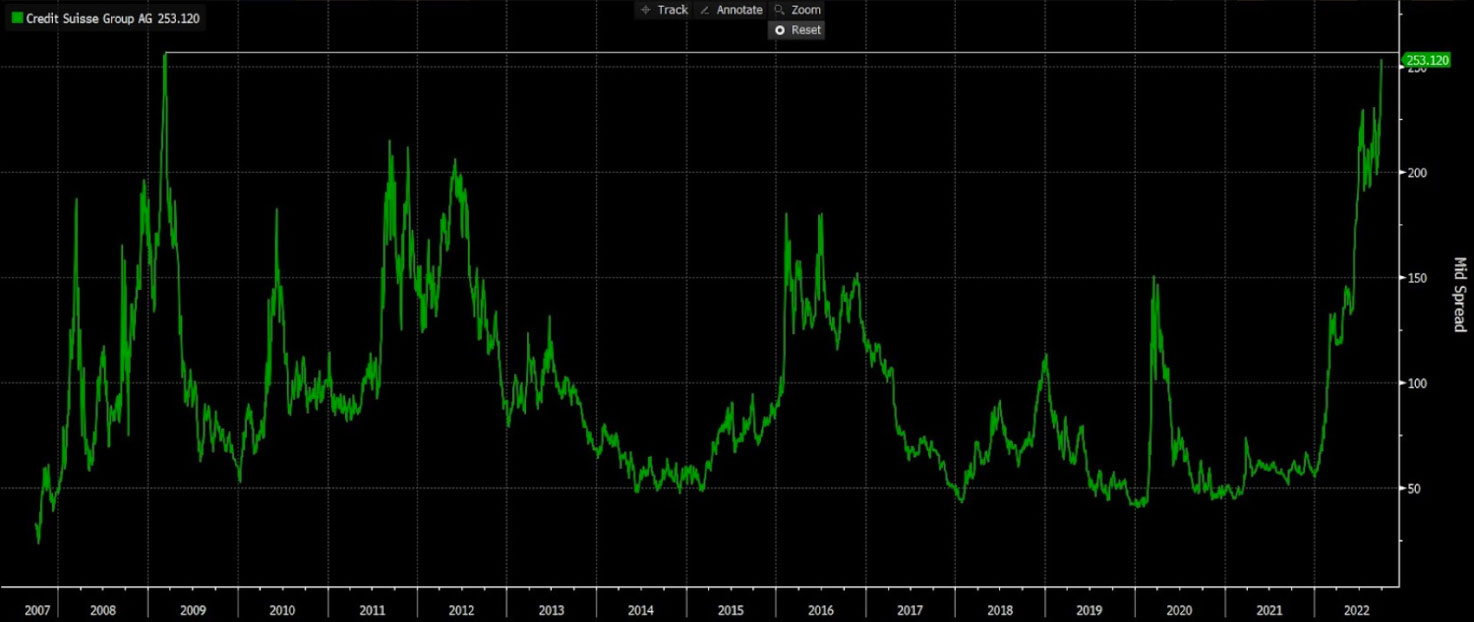

Deux investissements ratés, un scandale impactant la réputation, des résultats financiers dégradés, la démission du PDG et une restructuration. Sans surprise, les observateurs de marché envisagent de plus en plus la possibilité d’une faillite. De ce fait, la forte hausse des valorisations des swaps sur risque de crédit est venue mettre de l’huile sur le feu. Les CDS (Credit Default Swap), sont des produits dérivés permettant aux investisseurs de se protéger contre le risque de non-remboursement d'un emprunteur. Au 30 septembre 2022, la valorisation des CDS de Credit Suisse était aux niveaux de 2009, juste après l'effondrement de Lehman Brothers et le déclenchement de la crise financière mondiale, ce qui signifie que les investisseurs exigeaient à ce moment le même niveau de garantie qu’en plein cœur de la crise financière.

Le spectre de Lehman Brothers plane sur Crédit Suisse

La question que tout le monde se pose est la suivante : le gouvernement suisse permettra-t-il à cette banque de faire faillite ? À ce jour, les chances sont faibles. Il est probable que cela ressemble au cas d'UBS, la plus grande banque de Suisse, qui a également rencontré des problèmes pendant la crise financière. Le gouvernement suisse a recapitalisé la banque avant une restructuration. Cependant, il faut s'attendre à ce que la restructuration de la banque soit douloureuse et ardue, comme l'a déjà communiqué le PDG de Credit Suisse. Dans un tel contexte, des licenciements de personnel seront probablement annoncés.

Les médias comparent les déboires de Credit Suisse à ceux de la banque Lehman Brothers, qui a fait faillite en 2009. Le déclenchement de la crise financière en 2008 n'a pas été causé par la faillite de Lehman, mais la faillite de cette banque a été l'étincelle qui a mis le feu aux poudres... Aujourd'hui la situation est différente. La situation financière et les difficultés rencontrées par le Credit Suisse ont été causées par des erreurs stratégiques. Au moment de la rédaction de ces lignes, le déclenchement d'une nouvelle crise financière mondiale à la suite de l'effondrement potentiel de cette banque semble peu probable, mais les conséquences de court terme restent incertaines.

Point technique :

La dernière fois que nous avons abordé le titre Crédit Suisse dans nos analyses, l’action s’échangeait au-dessus de 10 francs par action après avoir perdu 20% en moins d’une semaine, et nous craignons de voir l’action approfondir ses baisses vers le support à 9 francs suisses par action. Nos craintes se sont confirmées, et ce support à 9 francs (retracement de Fibonacci de 61,8%) a été cassé, entraînant le titre vers des plus bas historiques. Le rebond sur l’oblique baissière reliant les creux est de bonne augure, permettant au cours de l’action de tenter de se fixer sur le retracement de Fibonacci à 127,2% à 4,1870 francs suisses par action. Si ce niveau est sauvegardé, la hausse pourrait s’étendre sur le court-terme vers les 5,20 francs par action, avant de rencontrer le nuage Ichimoku qui fera office d’obstacle.

Découvrez la plateforme d’investissement xStation. Avec le courtier XTB, achetez vos actions avec 0% de commissions